香港大学中国商业学院

Vincent专栏 | 企业如何赢取投资人的心

返回2020年5月25日 | 财金管理系

张维坤先生

香港大学SPACE企业研究院高级课程主任暨首席讲师

管理团队是否确切明白良好管治的重要性、为股东建立可持续价值及履行对股东的责任均为投资人的重大考量。

我在港大SEA任职之前一直在跨国投资银行打拼,期间曾经在一家跨国的家族企业体验生活,担任高管职位。还记得最后一轮面试时,集团董事兼亚太首席营运官问了我一个问题:“你管理我们的家族资产时,会不会像管理自己的资产一样认真?”

看起来,只要我乖乖的确认 :“一定、这个当然“,亚太首席营运官就可以出具聘书给我了 。多年后的今天,我还清楚记得,我的回应是:“如果我管理你们家族企业的钱,和我管理自己的钱是同一个标准,你们根本不应该聘任我…… ”

第二天大清早九点不到,人力资源总监就急急忙忙的找我,约时间签聘书。这个故事,暂且按下不表,我们先看看投资者投资企业时有哪些期望。

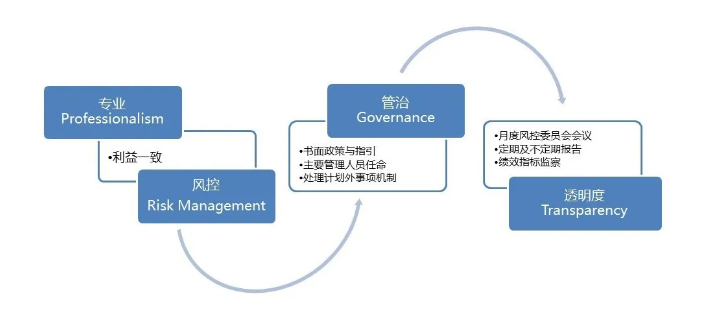

我在跨国投资银行多年,总结了实际经验后,把投资者的期望归纳为以下四项:专业、风控、管治、透明度

简单一句,投资者是“求安心”,作为企业,你要让投资者安心把钱交给你的公司和管理团队。投资者可以是企业上市时的战略投资者,也可以是追逐中短期或中长期利润的财务投资者。投资者既可以是投股权,也可以是投债权(例如企业的银团贷款),这个“求安心”过程中的考虑,其实是大同小异。

专业 Professionalism

我作为投资人,最不喜欢没有自己看法的管理层,或是尝试揣摩我的看法,试图迎合我的管理团队。

作为企业的领头羊,如果管理层连行业经济周期(高峰/低谷)和行业特性(领先,一致,滞后),企业主要产品的生命周期(启动,整合,成熟,相对下降)都没有清楚的看法,也没有相应提出符合政府政策的竞争策略,去达到企业的目标,投资者是不可能安心把钱交付于企业管理团队的。

风控 Risk Management

顾名思义,风控是管理风险,不是盲目的逃避风险。回报和风险是一对双生儿、高回报会伴随高风险,投资者想知道的是企业管理人员如何平衡风险和回报。

对投资者而言,我们觉得风险管理制度的有效性不可以单靠个人积极性和自觉性,而要配合考核、表彰奖励等手段激发制度执行(强化激励)。人是内控和风险控制中最重要的因素,人既是执行者,也是风险的控制者与制造者。除了激励与处罚机制外,也要由上而下建立正面的企业文化和价值观,提高内控和风控系统的整体执行力。

可以达到上下一心,整体利益一致性的企业管理团队,是投资人最想找到的安心。

如果管理团队和投资者会面时可以描述公司的实质风险,以及风险管理信息及应对策略,投资者应该非常的安心:

- 投资(行业)集中风险

- 汇兑风险

- 杠杆风险

- 策略风险(即投资策略的变化或偏移)

- 公司层面的名誉风险

- 基金和被投资公司层面的非财务风险,包括ESG环境、社会和企业管理风险

- 重大事件可能需要更及时的报告

管治 Governance

简单地说,投资人作为少数股东,为了确保不会因为控股大股东或管理团队滥用权利的行为直接或间接受到损害,会希望理解企业的运作流程。

在这一点,投资者除了会审视企业的书面政策与指引的充足性和落地性,更希望看的是:

- 主要管理人员的任命机制

- 处理计划外事项的机制

- 投资者可以如何有效的参与这个机制。

在企业上市前,投资人可能也会要求透过股东契约和其他法律安排,取得契约权利或其他权利。这些手段通常限制创业团队或控股大股东的权利,以保护投资者的利益。

在这里,我给大家一个简单建议:为了赢取投资人最大的安心,企业可以委托外部律师替企业操作一条独立的电话通报热线(或者通报邮箱),让企业的每一位员工,无论级别高低都可以随时安全地通报他们感到不稳定的情况。

这个通报机制可以大大的提升投资人的安心程度,但这是一把双刃剑,投资者可能会要求日后的通报要同时抄送投资人。

对于管治,大家有兴趣的话可以参考经济合作与发展组织的《企业管治原则》。如果想对自己的企业进行简单的自查,我建议可以由以下4个基础标准出发:

- 股东权利及股东公平待遇

- 董事会责任

- 与利益相关者的互动关系

- 资讯披露

透明度 Transparency

对于透明度,这样说吧,企业前3个指标都达标了,但是投资者不知道,做了和没有做,有分别吗?

说到透明度,股神巴菲特危机处理的16字箴言:「做得正确、做得迅速、快速抽身、解决问题」是个好的起点。这正是他处理所罗门兄弟资产管理公司(Salomon Brothers)危机的方式。

1991年,以债券交易起家的所罗门兄弟公司在当时曾经是世界最赚钱的固定收益产品公司,在违规投标国债事件曝光后,濒临破产危机。

巴菲特果断出手,躬亲上阵担任临时董事长,解雇公司高级主管,取消内部的高规格待遇,在国会作证说明所罗门将改正错误,并且在《华尔街日报》上刊登全版广告以挽回商誉。

同时在给所罗门兄弟公司员工的公开信中,巴菲特展现无比的决心,宣示「要以最好的方式做最好的事情」。一年后,所罗门兄弟公司的业务恢复,成功带领公司度过危机后,巴菲特卸下临时董事长的职务。

(注:违规投标国债事件中,所罗门兄弟公司在美国财政部债券拍卖时,提交虚假客户报价及将虚假客户取得的国债转为公司持有,以赚取更大利益。)

危机处理和透明度时,企业传播专家们指出,企业于日常管理上有「3C」要注意:Conscience(良心)、Character(个性)、Connection(连系公众)。

任何「官腔、公关腔、非人话」,在当今资本市场的要求下已经不合时宜。公众会关注企业在语言和行为上的连贯性,所以企业适当时间必须发言,而非避谈事件,企业愿意「讲人话」,公众自然理解、信服。

企业还要持续检视危机的动态变化,每一个要素发生改变,都需要重新调整策略与行动,保持戒备状态,随时弹性因应,避免情况失控恶化。

危机不是百分之百的坏事,面对无法逆转已然发生的状况,除了恐慌的情绪之外,更进一步的正面思考方向是如何从危机中获利,让你有机会回收部份损失,并且开始修补之前的混乱。

危机管理专家诺尔曼.奥古斯丁 (Norman R. Augustine)给予危机管理者最终的忠告是:「迅速告诉大众事实」,隐瞒是无法解决问题的,「若不幸面临到危机,请接受它、管理它,并尽量把你的视野放在长期。」

有了这个级别的企业警觉性,透明度就已经不是一个问题了:投资者会不安心吗?

投资人如何押注?一定是投人,从来都不是投企业

说回我年轻时的面试体验,我是这样和集团董事兼亚太首席营运官说的:

“我日后掌管的是家族的钱,而不是我自己的钱。我用自己的钱,一句“我喜欢“ 就可以了。

运用家族的钱,是会有既定的守则,但是我会有一定的酌情权。这个情况下,我如何用,为什么这样用,为什么用这个金额的钱,为什么是现在这个时间点用,考虑了什么其他替代方案,家族要承担多少风险,我是如何衡量这个风险和潜在的回报 ……”

我在面试时也提出一个看法,值得在这里和大家分享。管理人员对投资人有一个责任:Fiduciary Duty ,中文可以翻译为受托人责任,诚信责任或受信责任。意思是为他人办事时,必须把个人利益置于他人利益之下,这是法律最严格的责任标准(duty of utmost good faith)。这个受信责任是投资者关心的核心、是重中之重。

投资人期待身为主管的你,会秉承受信责任的要求,为企业做关键决策,做到了这一点,就是投资人的最大安心。

企业的「受信责任准备就绪程度」(fiduciary-readiness) 是筹资引资的成败关键。这是一个全面的金融思维,也是上市融资与资本市场研究生文凭课程的中轴线。