香港大学中国商业学院

凃乔彦:企业并购成败的因素及趋势 | 深度观点

返回2021年11月4日 | 财务金融

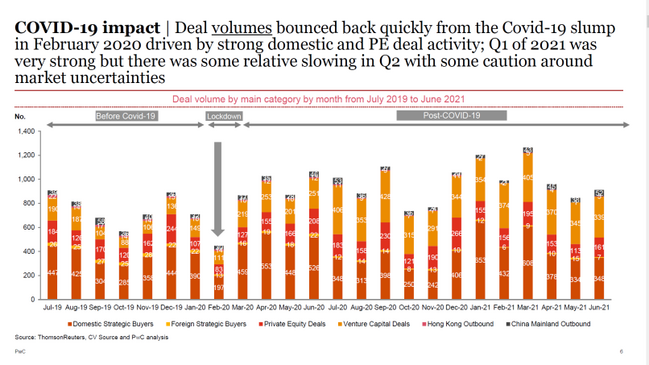

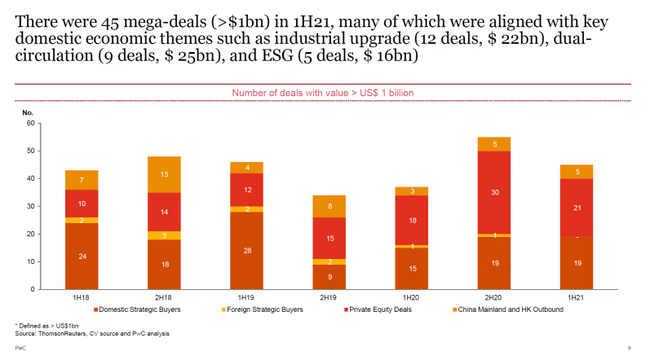

自2020年初以来,在非核心资产剥离、疫情等因素带来的重组并购机会、市场竞争格局促成业内整合、为克服卡脖子技术带动的战略投资,及境外上市公司私有化等因素带动下,亚洲及中国M&A及战略投资活动逆势成长。根据PwC报导,中国境内的M&A市场达到自2018年初以来的高峰,在2021年上半年,有45单超过10亿美金的大型交易,主要围绕境内工业升级、国内国际双循环、以及ESG概念。[1]。

图表来源:PwC M&A 2021 mid-year review and outlook, August 2021

图表来源:PwC M&A 2021 mid-year review and outlook, August 2021

在过去,剔除大型国有或民营集团重组、或是境外上市企业私有化(部分项目以估值套利为出发点)等项目,在亚洲、尤其是中国的控股权并购机会(M&A)相对较少,私募基金也都着重少数股权投资为主。但近期市场上也逐步看到有更多的并购机会供给潜在买家探索。随着市场格局及发展速度日新月异,企业自身转型升级、在不同领域采用“团体战”、借助外力帮助企业有效攻城略地,或是抢先在竞争对手前在技术、市场、客户等领域的战略布局,也成为企业采用并购手段的重要原因。

考量到控股权出售常见的拍卖流程潜在导致赢者诅咒(Winners’ Curse),以及柠檬市场理论(lemon theory)反应整体控股权出售资产的值量,买家如何寻找适合的控股权并购项目格外重要。一般而言,控股权收购机会潜在来源包括:

-大型集团的业务切割及分拆/合资JV(包括跨国企业因为政治经济原因剥离非核心业务,或是区域多元化原因降低在特定地区的投资):针对这类型投资,买家需要关注其技术/团队/业务的独立性或可分拆性,以及潜在的财务陷阱(包括过去的成本认列及转移定价)。买方也需要确认为什么一个人的垃圾,可能是另一个人的宝贝“One man’s trash is another man’s treasure”;

-原本为私募基金持有的控股权随着PE实现投资价值的需求而出售:这类型交易过去在国际市场上更加常见,而PE股东也擅长于包装出标的公司最好的一面。买家需要注意的是在近期呈现亮丽的财务表现或是成长轨迹有多少来自人为因素,或因为短期的利益而牺牲了应该做出的长期研发及资本支出投入;

-中小型企业遇到创业一代退休、二代不愿意或无法接班的情况:如何稳定或安排新的经营管理团队将是一大重点,而未来这类型的机会也将更加常见;

-年轻一代创始人在创业数年后展现的疲惫,或是理解到因为所处的生态环境,小型科技企业需要到大型平台上“二次创业”才能获得场域或是生态圈的资源:近年来的创业潮流将带来更多的收购机会,但如何再次激发创始团队的潜力,给与其过去未有、但是关键的重要支持将是重中之重,而如何管理年轻的创业团队也是一门艺术;

-因为宏观环境或微观因素导致财务压力的“不良”资产:设立未来负责整顿的团队、如何快速止血修复的商业计划将是投资时的一大考量;

-市场环境导致的垂直或是横向整合:表现上很多整合可以带来大量的协同效应(不论是收入端、或是成本端),但是常见的问题是因为组织、人为等因素导致协同效应不易实现,因此买家需要深思收购控股权是实现整合及协同效应的先决条件,或是有其他方式及架构可以更加轻松地达到目标效果。

近年来一些外部因素带来的限制也促使一些大型企业调整其并购战略及筛选标准。首先,反垄断监管的考量带来很大的影响。举例而言,虽然美国科技业的并购活动在2020年Q3达到五年来的高峰,但是大型科技企业,尤其是受到美国Federal Trade Commission等监管关注的企业,开始采取与以往不同的战略,转向偏重中小型的并购、境外并购、或是战略型少数股权投资。使用Corporate Venture Capital (CVC) 来超前布局、获得智慧财产权的手段也更加常见[2]。

根据Refinitiv的数据显示,自2021年初以来,大型科技公司对价值低于10亿美元小型竞争对手的并购高达9千多个,创下历史新高。美国联邦贸易委员会 (FTC) 正在针对脸书已经完成的Instagram和WhatsApp的并购案进行调查,而其对于市场其他已经完成项目或是正在进行的交易都可进行审查并有裁量权。[3] 至于受瞩目的Nvidia的Arm收购项目也持续受到美英中欧等各地监管的审查及关注,虽然半导体行业的并购很多,但是具规模企业在横向、垂直及相邻行业的并购都会带来很大的监管关注。全球政经局势的紧张,其中包括美国的CFIUS审查、欧洲及英国等地不同版本的国家安全法(例如正在通过英国议会的英国国家安全及投资法)都为跨境并购带来很大的不确定性,加上疫情大幅提升尽调的难度,带动更多的M&A趋向当地国家或是当地区域的并购。中国企业走出去的跨境并购也从过去2016年占总宣布并购数的1/3,在2020年迄今仅占约5%[4]。

回到并购的本质,过去各种不同规模的并购也不乏失败的案例,而失败的原因多数来自于:

-收购战略目标不够清晰或缺乏长远计划;

-收购时着重当下、但非未来的“卡脖子”技术。标的公司在收购当下的重要客户逐步突破障碍,掌握包括芯片等核心关键零部件的来源,导致标的公司逐步丧失战略重要地位;

-无法将现有团队以及收购进来的团队的利益绑定及目标对齐;

-企业文化及团队无法融合导致人员流失;

-竞标流程潜在使得收购估值过高;

-跨境收购的技术或是商业模式因为市场、客户诉求的差异,难以做到跨境/当地化复制;

-未能充分理解跨境市场的监管因素,导致即便收购了控股权也没有办法达到实际控制;为了满足当地监管而特意组成的董事会成员及架构性安排,也为未来的争议埋下伏笔。

可能也正因为部分上述的原因,不同的企业采取了不同的策略:依据苹果CEO Tim Cook在2021年2月份跟股东解释,苹果过去6年来收购了约100家的公司,平均3~4周就要收购一家。苹果主要投资的方向是专注收购小型、创新型企业来补足自身技术团队扩张的需求[5]。根据CNBC的报导,Apple主要收购AR/VR/AI/地图/健康医疗/半导体等领域的小型企业,主要是为了“买入”员工,偏重工程技术人员,并不着重购入销售/中后台人员,标的公司的估值也多数以工程师数目作为定价基础,并设置专业的投后管理团队将标的公司的员工融入苹果,也通过苹果的股票以及标的公司的股票作为一揽子留才/股权激励计划。[6]清晰的收购目的,搭配小型、标准化的收购方向及流程提升了并购成功的可能性。

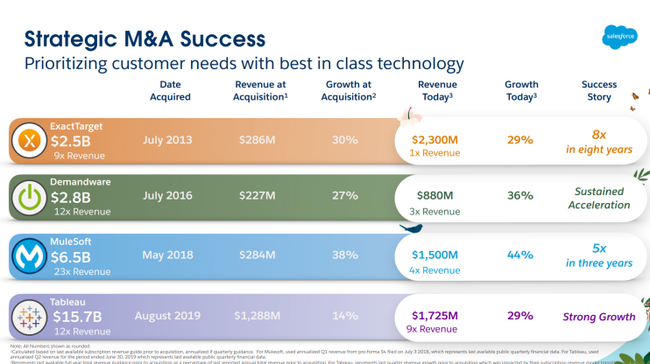

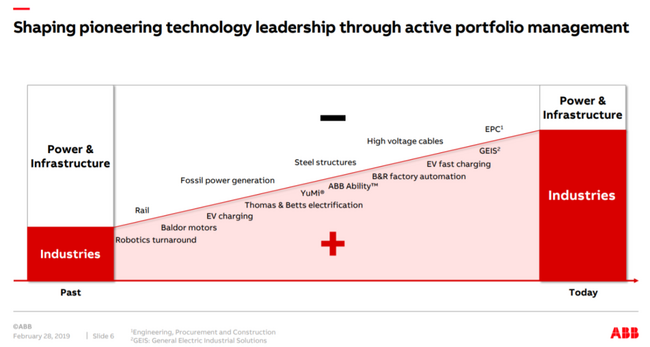

除了收购方要克服整合融合的困难挑战,收购方也需要对于收购战略目标有清晰的认知,并能够忍受潜在“曲高和寡带来长期的寂寞”,因为转型(包括转型所做的并购)需要长时间培育、需要耐心及毅力得到资本市场的认可。而国际上很多大型企业通过一系列并购完成转型的公司经历了5年、甚至10年以上的长期努力才达成目标,其中包括传统销售模式向SaaS转型的软件公司(SalesForce、Adobe等)、或是工业企业向工业软件发展(PTC、Siemens、ABB等)的努力。这类型企业潜在承受业务模式转型无法当下被资本市场认可、标的并入后也未能在盈利等财务指标立竿见影的压力。改变企业的业务模式、收入特征,将投资者从P/E估值模式引导到P/S估值模式,或是从单一估值倍数转移到分部加总估值(Sum-of-the-parts valuation)也是经积少成多的模式打造出来,无法一蹴而就。同时,并购/发展节奏也得考虑循序渐进,避免当下对公司盈利、或是现金流出现悬崖式下降。囫囵吞枣肯定也将导致难以消化并入的企业。

Saleforce软件巨头的地位,很大程度上归功于成功的并购及让被投企业在SalesForce平台上迅速成长

图表来源:Salesforce 2021 Investor Days presentation

ABB战略转型:专注于数字化工业、简化企业组织架构,通过数年陆续收购工业自动化及出售电网业务部门,专注与机器人与自动化产业

图表来源:ABB Annual Reports 2018

整体而言,对于考虑潜在并购的买方,建议充分分析以下等考量因素:

-收购的目的清晰:潜在包括收购新市场、新客户、团队、技术、ESG发展;是否有通过战略合作或是其他模式即可达到目标;

-考虑的重点是未来潜力,而非仅仅是现有的价值;

-给与标的公司管理团队明确KPI及激励机制;

-管理及监督机制:确保风险控制的同时不伤害到良好的文化以及 标的公司可自主管理的优势;

-促成交易后的整合融合,让现有的团队(包括其他业务团队或是中后台)有足够的激励扶持标的公司的成功;

-尽调过程中充分融入未来与标的公司相关的事业单位(包括中后台),但是谨慎处理涉及潜在利益冲突的业务单位;

-谨慎考量监管审批的风险(包括反垄断、跨境并购涉及的国家安全相关审批)以及潜在架构的调整以克服挑战;

-控股权并购的决策也来自于收购 vs. 自建的全方位量化比较,而控股权溢价来自协同效应的量化及实现概率。

结合市场、监管的变化,洞察市场上合适的收购机会,依据按部就班的收购计划,结合科学及艺术的整合管理模式,将能协助企业吸收有价值的资源,助力前瞻布局、加速成长。

[1] PwC M&A 2021 mid-year review and outlook, August 2021

[2] The Information: “Facing Antitrust Probes, Google and Facebook Avoid Big M&A Deals” by Laura Mandaro and Nick Bastone, 18 Nov, 2020; with reference to US Tech M&A statistics from Dealogic

[3] 鉅亨網报道,2021/09/20;其采用的Refinitiv的报导

[4] Dealogic as of 30 June 2021,以及PwC、及UBS等分析

[5] 各报章报道苹果2021年二月份股东会

[6] CNBC:“How Apple does M&A: Small and quiet, with no bankers” by Kif Leswing, 1 May 2021

(本文仅代表作者个人观点,插图来源于网络)